Martes 27 de Septiembre del 2022

Escucha este resumen de los mercados reproduciendo el siguiente audio…

Dominion Capital Strategies reitera su opinón sobre el mercado bajista…

En los últimos dos meses hemos reiterado nuestra opinión de que es probable que el actual ciclo de mercado bajista persista hasta que se produzca, al menos, un catalizador importante para un nuevo mercado alcista. En las próximas semanas profundizaremos en lo que queremos decir con esto, y explicaremos lo que los inversores pueden buscar como indicadores iniciales de la materialización de uno de estos catalizadores del mercado alcista.

En primer lugar, qué entendemos por «catalizador». Este término, como muchos otros en la inversión profesional, está tomado de otra industria. En química, un catalizador es una sustancia que provoca o acelera una reacción química. Cuando hablamos de catalizadores como inversores, utilizamos la palabra para describir un acontecimiento o resultado que provocará o acelerará un cambio importante en los mercados. Este catalizador puede ser político, económico o específico de un sector o empresa. Sea cual sea el caso, es el catalizador el que provocará el cambio que estamos buscando.

En el caso del actual ciclo de mercado en el que nos encontramos, un catalizador para un nuevo mercado alcista sería algún resultado o acontecimiento que provocara un cambio importante en los mercados y actuara para impulsar un nuevo ciclo de mercado alcista.

Esta semana…

Hablaremos del primer catalizador que estamos buscando, que (si se produce) es probable que impulse un nuevo ciclo de mercado alcista en las acciones. A saber, un pivote o una pausa en la política de los bancos centrales.

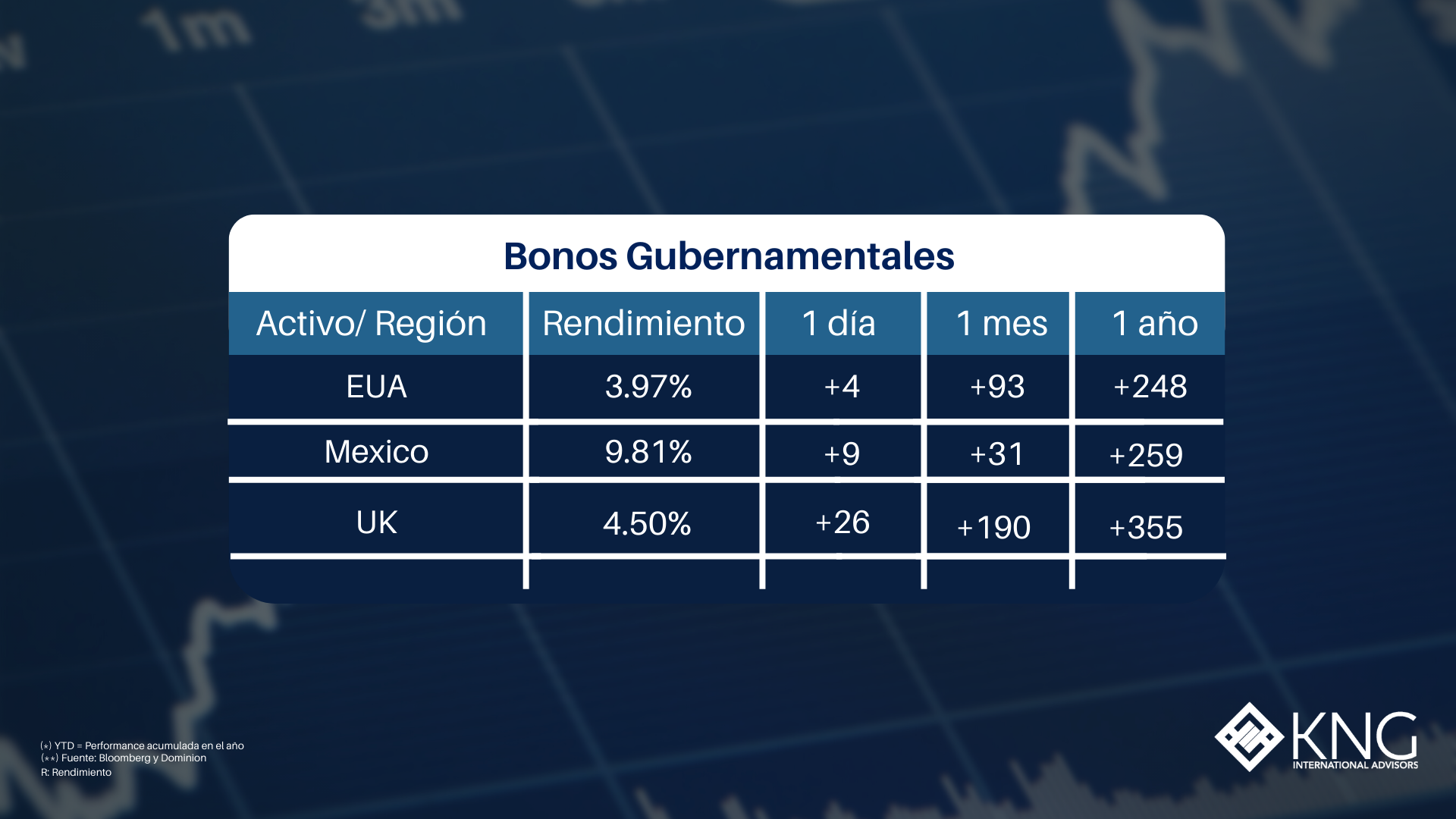

Los bancos centrales de la mayor parte del mundo desarrollado, encabezados por la Reserva Federal de EE.UU., están subiendo las tasas de interés. La semana pasada, la Reserva Federal de EE.UU. volvió a subir las tasas en un 0,75%, con lo que el rango de tasas de EE.UU. pasó a ser del 3,0% al 3,25%. El Banco de Inglaterra subió su tasa básica en un 0,5%, hasta el 2,25%. Las tasas en estas y otras grandes economías eran efectivamente del 0% a principios de año y este acelerado cambio marca una de las subidas de tasas más rápidas de la historia.

Los bancos centrales lo hacen en respuesta a las tasas de inflación más altas de los últimos cuarenta años. La subida de las tasas es la mejor (y casi única) herramienta de que disponen los bancos centrales para tratar de combatir la inflación. Al subirlas, se reduce el acceso al capital ajeno al encarecer los préstamos, lo que a su vez se traduce en una ralentización de la actividad económica, que actúa como freno a la inflación.

Este proceso tiene un efecto importante en los mercados financieros y en los precios de los activos. El aumento de las tasas de interés y la perspectiva de una ralentización del crecimiento económico significan, para los mercados bursátiles, una mayor probabilidad de que se reduzca el crecimiento de los beneficios de las empresas . A través de la ralentización de la economía y el encarecimiento del servicio de la deuda y, por tanto, los mercados de renta variable pueden experimentar a menudo episodios de venta. Estas ventas pueden ser especialmente pronunciadas cuando la posición de partida de los mercados de renta variable es de valuaciones elevadas, como ocurrió a principios de 2022.

Un cambio (o incluso la perspectiva de un cambio) en la política de los bancos centrales que se aleje de la subida de tasas y se dirija a una pausa o a un pivote de las mismas, es un gran problema para los mercados. En el pasado reciente, los mercados de renta variable han experimentado subidas muy positivas simplemente por la insinuación del personal de los bancos centrales de que «podrían» considerar una pausa o un pivote en la política.

Actualmente, no se habla en serio (todavía) de una pausa en las subidas de tasas, y mucho menos de un pivote hacia los recortes. Pero sí sabemos que hay una creciente diferencia de opiniones dentro de los bancos centrales. Algunos, como la Reserva Federal de EE.UU. y el Banco de Inglaterra, celebran reuniones de comités en las que los miembros votan sobre cuál debe ser la decisión sobre las tasas. Podemos ver, observando estas decisiones, cuántos miembros de cada comité respectivo votaron a favor de subirlas, de hacer una pausa o de pivotar.

En el caso de la decisión más reciente del Banco de Inglaterra, todos los miembros votaron a favor de una subida de tasas, pero uno de ellos defendió una tasa mucho menor de la acordada. Esto es, diríamos, un primer indicio de que hay cierta resistencia al actual ritmo de subidas de tasas. También en Estados Unidos hay indicios de una resistencia similar, marginal pero creciente, a la actual política de grandes subidas de tasas.

Lo que suele desencadenar una pausa o un pivote en las políticas de los bancos centrales es una desaceleración importante de la economía. La perspectiva de un desempleo mucho mayor e incluso de una recesión económica puede, y lo ha hecho muchas veces en el pasado, forzar a los banqueros centrales a cambiar de dirección. De nuevo, este es un indicador anticipado de un posible cambio de política, una prueba de una desaceleración económica drástica.

En cualquier caso, todavía no hemos llegado a ese punto. Parece que la economía se está desacelerando, pero todavía no de forma drástica. Y tampoco hay pruebas de una inminente pausa o pivote de la política del banco central a corto plazo.

Sin embargo, es útil que los inversores comprendan que, cuando una pausa o un pivote parezcan una posibilidad real, será un buen momento para considerar la posibilidad de aumentar las asignaciones a la renta variable en previsión de un importante catalizador para un nuevo mercado alcista. Todavía no hemos llegado a ese punto, pero es útil estar atento a las primeras señales de este tipo de catalizadores antes de que se produzcan.

Fuentes: Bloomberg, Yahoo Finance, Marketwatch, MSCI. Copyright © 2021 Dominion Capital Strategies, Todos los derechos reservados.