¿Estamos viendo el inicio de un rebote?

Desde finales de junio se ha hablado mucho sobre los mercados tocando fondo, que si hay un rebote en la economía… A continuación, KNG te explicará lo que es un rebote y los diferentes tipos de rebote con sus respectivos plazos de tiempo históricos, y porque creemos que hemos empezado a ver el inicio del rebote desde que las bolsas tocaron fondo a finales de junio de este año y porque vamos a seguir viendo volatilidad durante este rebote.

Primero lo primero… ¿Qué es un rebote de los mercados?

Empezaremos con un concepto importante para entender la situación de los mercados. Una caída y el consecuente rebote de las bolsas de valores típicamente sucede unos 6 meses antes de los datos macroeconómicos. En enero de este año hemos sido testigos de la fuerte caida de las bolsas de valores pero solo después de 2 trimestres salieron los datos del PIB. Muchos paises habían sufrido 2 trimestres con un PIB negativo, lo cual es la definición básica de una recesión. Como seguimos viendo una tasa muy alta de empleo mucho aún no siente esta recesión. ¡Se considera una recesión «blanda» todavía!

El rebote es la fase del ciclo económico después de una recesión que se caracteriza por un periodo sostenido de mejora en la actividad empresarial. Normalmente, durante un rebote, el producto interior bruto (PIB) crece, los ingresos aumentan y el desempleo disminuye a medida que la economía se recupera. Como comentamos arriba, las bolsas de valores tienden a reaccionar unos 6 meses antes por especulación, por sentimiento y un deseo fuerte de recuperación. Sin embargo, el segundo que entra el sentimiento de miedo de vuelta, disparado por comentarios negativos de los bancos centrales y sobre todo el FED (Federal Reserve de EE.UU.) los mercados pueden bajar otra vez. Hay diferentes tipos de rebote en la economía, los cuales te explicaremos más a detalle:

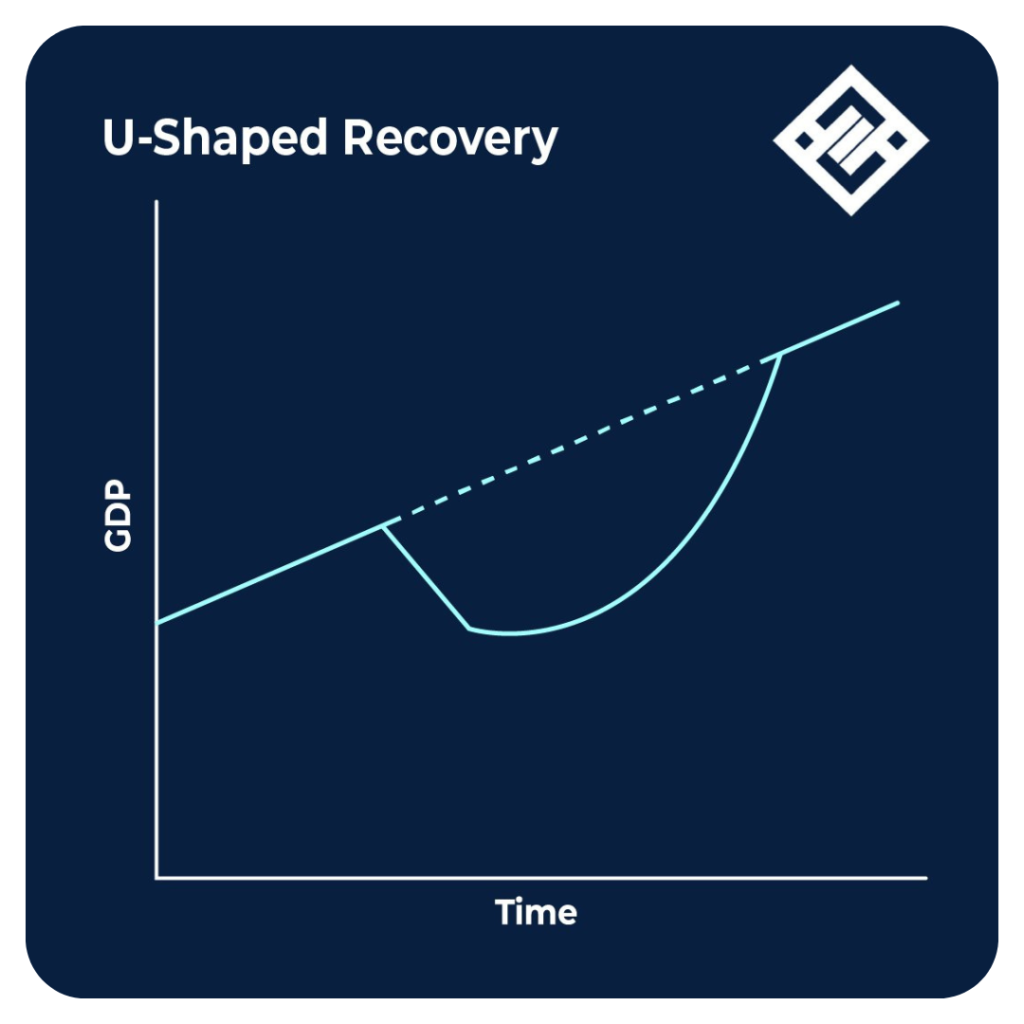

Rebote «U»

El rebote en forma de «U» describe un tipo de recesión y recuperación económica que tiene forma de «U». Se logra esta forma cuando ciertas métricas, como el empleo, el PIB y la producción industrial, disminuyen bruscamente y permanecen deprimidas. Históricamente permanecen así durante un periodo de 12 a 24 meses, antes de recuperarse. Los rebotes en forma de «U» se producen cuando hay una recesión y la economía no se recupera inmediatamente, sino que cae a lo largo del fondo durante algunos trimestres.

Un ejemplo es la recesión de 1990 – 1991. Aunque el crecimiento moderado del PIB reapareció al año siguiente, la pérdida de empleos continuó y el desempleo aumentó hasta mediados de 1992, y el empleo total no recuperó su nivel anterior a la recesión hasta 1993.

Debido a esto, la recuperación de la recesión de 1990-91 se ha denominado la Recuperación del Desempleo, y puede considerarse un ejemplo de una recuperación en forma de U.

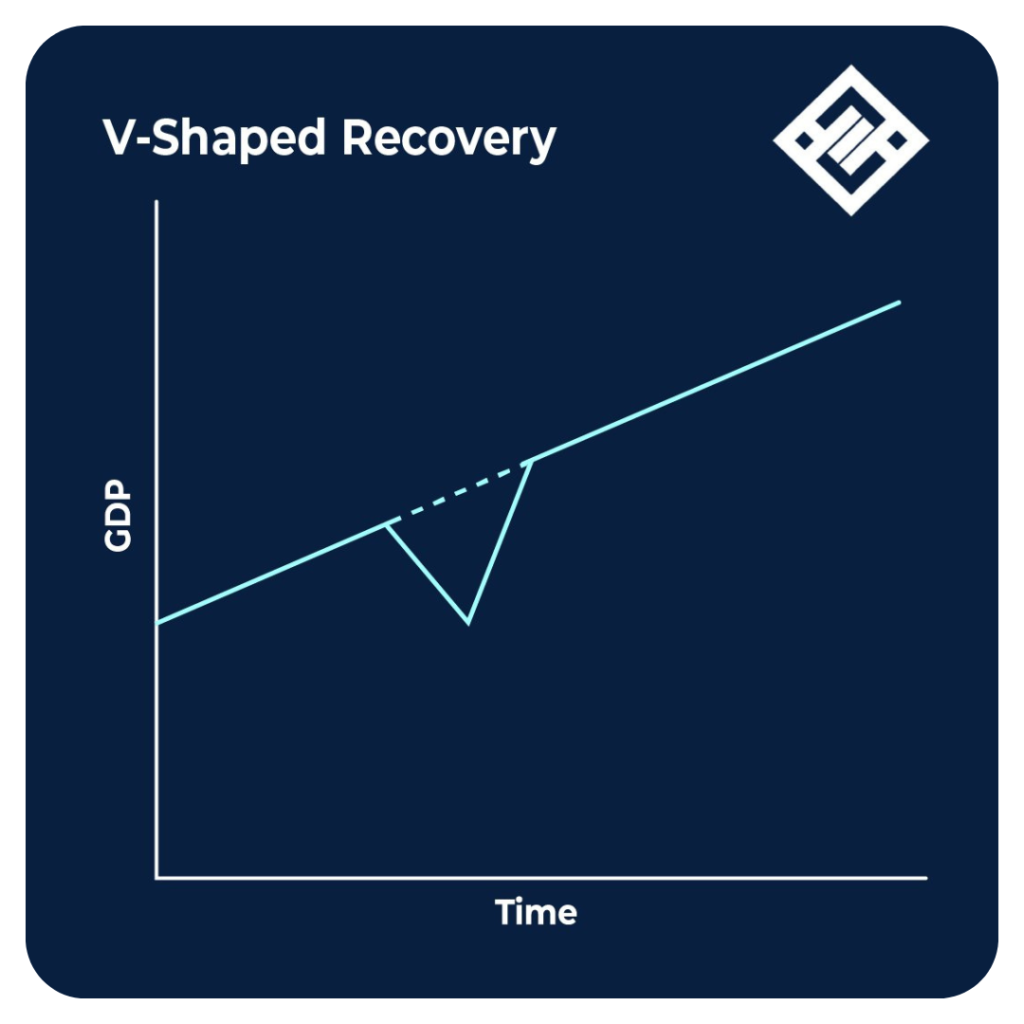

Rebote «V»

En concreto, un rebote en forma de «V» se caracteriza por una recuperación rápida y sostenida de las medidas de rendimiento económico tras un fuerte declive económico. Muchas veces provocado por un evento fuerte y rápido como la pandemia de 2020.

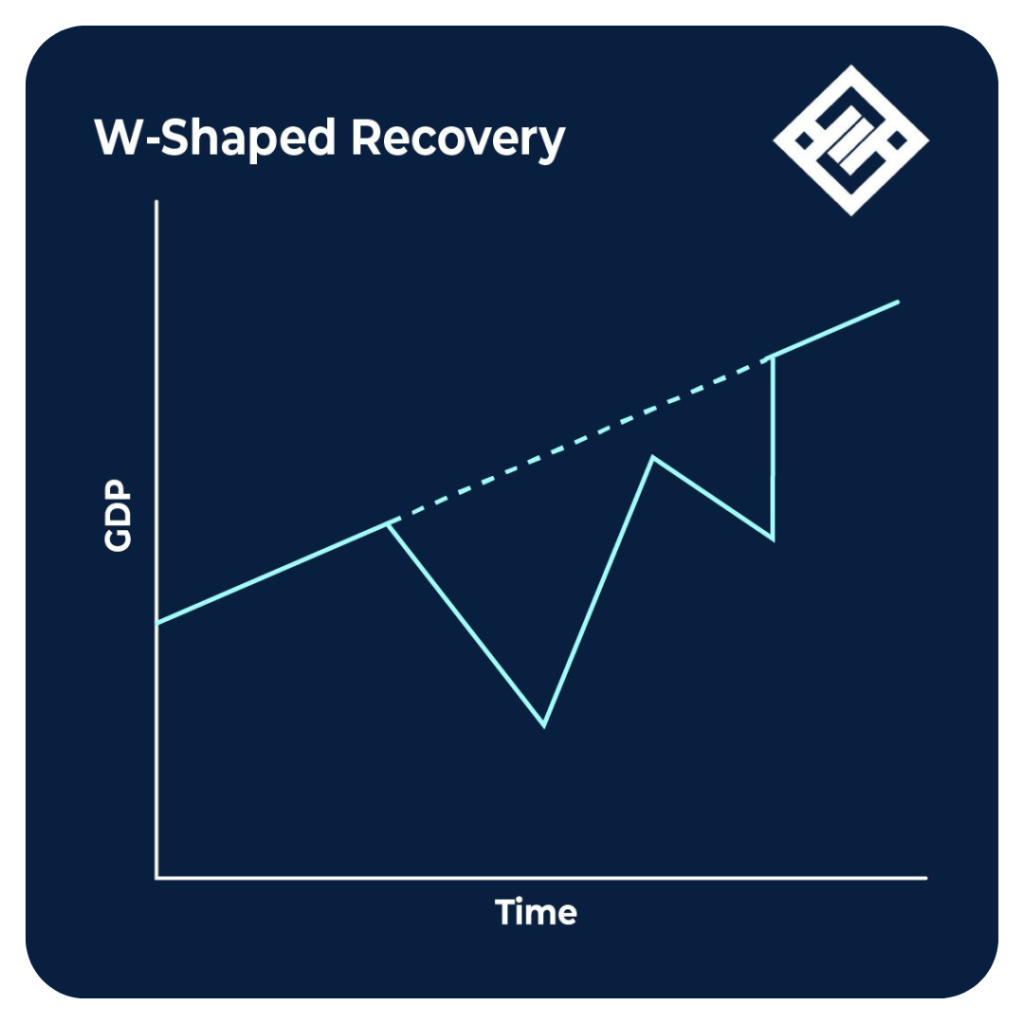

Rebote «W»

Este rebote se refiere a un ciclo económico de recesión y recuperación que se asemeja a la letra «W». Los rebotes en forma de «W» también se denominan «rebotes de doble caída» porque la economía cae dos veces antes de recuperarse por completo. Los Estados Unidos experimentaron una recuperación en forma de W a principios de la década de 1980. De enero a julio de 1980, la economía de los Estados Unidos experimentó la recesión inicial, luego entró en recuperación durante casi un año completo antes de caer en una segunda recesión en 1981 a 1982.

Las bolsas tocaron fondo a finales de junio

Ya que sabemos lo que es un rebote, exploremos un poco la situación de los mercados. En agosto de 2022, Jim Cramer, de la CNBC, expresó que cree que el mercado bajista ha tocado fondo. Sugirió que los mínimos de junio de Wall Street serán un suelo duradero para las acciones. El mínimo de cierre del S&P 500 este año se produjo el 16 de junio en 3,666.77. En ese momento el índice bursátil estadounidense bajó aproximadamente un 24% desde sus máximos históricos.

¿Hemos visto el inicio del rebote en la economía?

Ahora que tenemos conocimiento de lo que es un rebote y estamos conscientes de que las bolsas han tocado fondo, sabemos que se aproxima un periodo de mejoría en la economía. El reciente rebote del índice de referencia S&P 500 ha retrocedido otra vez a su mínimo de 2022 a mediados de junio, lo cual es una señal alentadora para muchos inversionistas. Este retroceso puede ser una ocurrencia típica de este rebote. Salieron datos económicos que demostraron que la inflación no había reducido todavía. Este dato genera un miedo de que los bancos centrales van a seguir subiendo las tasas de interés.

Desde 1926, las acciones han recuperado más de la mitad de una caída del 10% o más en 79 ocasiones y sólo una vez, en marzo de 1930, el mercado alcanzó un nuevo mínimo antes de establecer un nuevo máximo histórico. Además, la rentabilidad media en el mes siguiente a alcanzar el punto del 50% es del 2.7%, mejor que la media del 0.9% en todos los meses. La volatilidad también es inferior a la media después del punto del 50%.

Los fuertes patrones estadísticos de los valores son la principal forma de aprender sobre los mercados.

Podemos darnos una idea más precisa observando el comportamiento de los factores de la renta variable las 79 veces anteriores en que el mercado logró remontar la mitad de un descenso del 10% o más. El factor de renta variable más antiguo y mejor documentado es el tamaño, ya que las acciones pequeñas han superado a las grandes en aproximadamente un 1.5% anual sobre una base ajustada al riesgo. En el mes siguiente a las recuperaciones del 50%, las acciones pequeñas han superado a las grandes en un 1.9%, y en el año siguiente en un 3.6%, ambas cifras muy superiores al rendimiento normal del 0.1% al 1.5%.

Panorama actual..

La inflación sigue alta (¡alrededor del 8.3% en EEUU!) por lo cual es importante invertir nuestros ahorros para no sufrir una tasa negativa real. Cuando la inflación es superior a la tasa del banco, el dinero pierde su valor adquisitivo. Estamos viendo las tasas subir en las cuentas de ahorro, pero aún siguen MUY por debajo la tasa de inflación. Hay que ser muy conscientes de la tasa de inflación y no necesariamente comprometerse en un plazo forzoso de una tasa fija inferior que la de la inflación.

Si la inflación no reacciona bien y baja después de subir las tasas numerosas veces este año, las tasas seguirán subiendo con la intención de controlarla. Esto hace que todo tipo de financiamiento sea más caro (hipotecas, préstamos para empresas, préstamos personales, etc.) Esto impactará negativamente el consumismo. El consumismo de Estados Unidos representa ¡el 70% de la economía! Como consecuencia, los ingresos corporativos bajarán y cuando hagan públicos sus resultados cada trimestre, puede pegar a las bolsas de valores temporalmente. Por lo cual estamos viendo una recuperación en forma de «W», porque el mercado está reaccionando a los datos macroeconómicos y los movimientos de las tasas de interés. Se espera que esta recuperación total puede durar hasta finales de 2023.

Nuestra recomendación a inversionistas con capital en los mercados financieros con un objetivo para el mediano a largo plazo es revisar su asignación de activos y diversificación de la cartera y asegurar que están enfocados en empresas de calidad con balances fuertes de efectivo y evitar empresas endeudadas. Pero la recomendación principal es fácil de decir, pero a veces difícil de aguantar… «no vender». Tienes que estar en los mercados para tener la oportunidad de recuperar y seguir creciendo tu patrimonio en línea con tus objetivos. Si vendes ahora no participarás en el rebote y no recuperas las pérdidas actuales. Es muy importante participar en los rebotes, independientemente de su forma y tiempo no solo para recuperar la inversión sino también porque no paren a los precios altos previamente logrados. Los rebotes luego se convierten en el nuevo bull market que sigue por más años llegando a los nuevos precios más altos.

Para los inversionistas que tienen capital y quieren invertir o simplemente ahorrar a mediano a largo plazo y aprovechar los precios muy bajos de las acciones recomendamos entrar el mercado paulatinamente. Por ejemplo, invertir parte de tu capital mes a mes durante 6-12 meses en lugar de poner todo ahora mismo, para protegerlo contra una futura volatilidad potencial. Según la opinión de muchos analistas y gestores de fondos de inversión con los cuales trabajamos este rebote puede tardar durante los siguientes 8 a 15 meses, hasta finales de 2023.

Recomendamos asignar una proporción superior a las bolsas de EE.UU. en lugar de Europa y Asia por la guerra de Rusia y Ucrania, donde el impacto ha sido más directo a las economías. Es importante enfocarnos en empresas de calidad que pueden sostenerse más fácilmente durante una recesión y cuyos productos y servicios siguen en demanda. Las acciones de valor son muy atractivas durante estos tiempos. La energía es un sector que muy probablemente va a seguir un crecimiento sostenido por la baja producción y falta de suministro de petróleo y gas al mercado que inicio antes de la guerra de Rusia y Ucrania. Aun cuando termine la guerra será difícil de aumentar la producción repentinamente para satisfacer la demanda. Entre tanto estas empresas petroleras van a seguir llenándose de efectivo.

Sin duda es un momento oportuno para invertir con los precios descontados de las acciones lo cual es necesario para ganarle a la inflación y no perder valor adquisitivo de nuestros ahorros. Con un horizonte de mediano a largo plazo hay muchos regalos fantásticos de empresas de muy alta calidad, pero no están reflejando esto en sus precios actualmente. A la misma vez hay muchos regalos falsos de empresas muy endeudadas y cuyos servicios y productos no son atractivos en este clima económico. Así que no ignores las oportunidades que se están presentando hoy en día pero se cauteloso con tu elección y persistente con los plazos y horizontes de los objetivos de tus inversiones.

Fuentes: Business Standard, CNBC, Bloomberg, Investopedia, US Inflation Calculator.

Asesórate

Si deseas saber cómo te conviene invertir en los mercados actuales, contáctanos para una asesoría sin costo.