Lunes 10 de Octubre del 2023

Escucha este resumen de los mercados reproduciendo el siguiente audio…

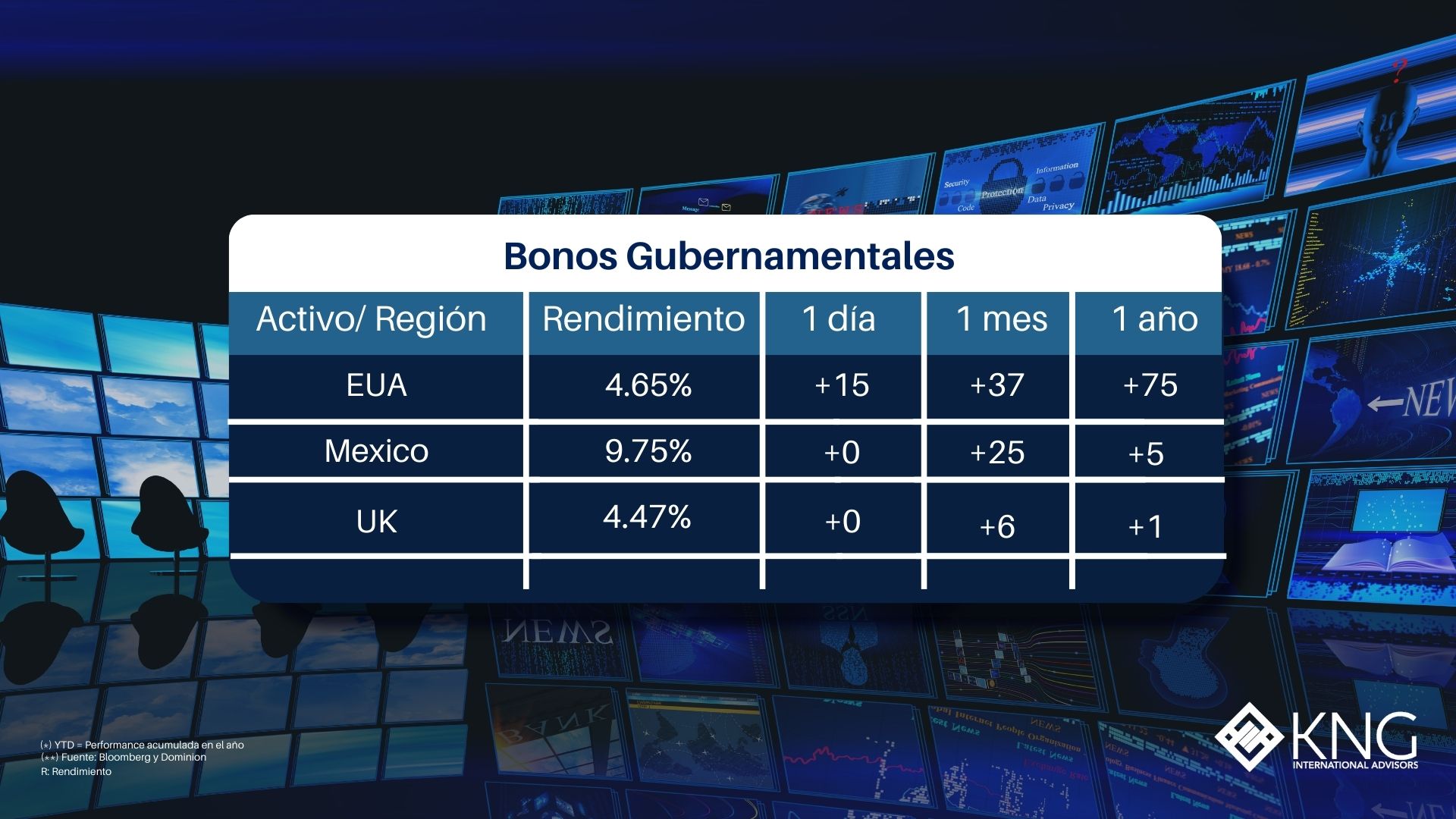

Las tasas de interés a largo plazo se han movido con fuerza en las últimas semanas y no hay consenso sobre la causa de este repunte. En septiembre, el rendimiento de los bonos del tesoro estadounidense a 10 años aumentó un 0,5%, lo que supone un gran movimiento en un mes, dado que la Reserva Federal parece haber dejado de subir las tasas de interés por ahora y la inflación está disminuyendo.

Las tasas a largo plazo suelen responder positivamente a las expectativas de subidas de tasas y a las expectativas de inflación; en otras palabras, si la inflación aumenta y las tasas de interés suben, es de esperar que el mercado de renta fija responda con rendimientos más elevados de la deuda a más largo plazo para reflejar las mayores expectativas de tasas y niveles de inflación futuros. Por lo tanto, la subida de los rendimientos a largo plazo del mes pasado es especialmente interesante de entender, dado que ha estado ocurriendo lo contrario con las tasas de interés (subidas de tasas en pausa) y la inflación (bajando).

Este aumento de los rendimientos a más largo plazo ha tenido un impacto negativo a corto plazo en los mercados de renta variable. El aumento de los rendimientos de los bonos del tesoro estadounidense a 10 años los hace más atractivos como inversión y, por tanto, anima a que fluya más capital hacia esos valores, a expensas de la renta variable y otras clases de activos. Las valuaciones de las acciones también dependen de la aplicación de una tasa de “descuento” a los flujos de caja futuros. Unas tasas de descuento más elevadas reducen el valor actual de los flujos de caja futuros, por lo que, al menos en teoría, deberían traducirse en un precio más bajo de las acciones en la actualidad. Septiembre fue un mes flojo para las cotizaciones bursátiles.

Una pregunta importante que debemos hacernos es: ¿por qué está ocurriendo esto ahora en los mercados de renta fija?

Una explicación podría ser que el mercado de renta fija está cambiando sus expectativas sobre las tasas de interés futuros. Si las expectativas de lo que serán las tasas en el futuro aumentan, esto debería traducirse en mayores rendimientos a largo plazo. Esta explicación del reciente repunte de los rendimientos a largo plazo es atractiva, dado lo simple que es, pero también es, en nuestra opinión, una simplificación excesiva. Hay poca información nueva que respalde un cambio repentino en las expectativas de los mercados de renta fija sobre dónde se situarán las tasas en el futuro.

Otra explicación sería un salto al alza en las expectativas futuras de inflación. Si los mercados piensan que las futuras tasas de inflación serán más altas de lo previsto, esto debería reflejarse en un aumento de los rendimientos a largo plazo. De nuevo, se trata de una explicación atractiva, pero no está respaldada por ninguna información nueva sobre la inflación, que sigue bajando.

La última explicación es la que nos parece más interesante. Tal vez, el mercado de renta fija esté acumulando hasta donde estaba el mercado de renta variable a principios de este año. Si las tasas de crecimiento económico en el futuro terminan siendo más altas de lo esperado, es de esperar que los rendimientos a largo plazo aumenten para reflejarlo. Los mercados descuentan las expectativas futuras, por lo que si, bajo la superficie, las expectativas del mercado de bonos se están volviendo más optimistas sobre las futuras tasas de crecimiento económico, cabría esperar ver el movimiento al alza de los rendimientos a largo plazo que hemos visto recientemente.

Esto encaja con nuestra opinión de que la economía subyacente puede estar en mejor forma de lo que muchos piensan, la inflación puede estar en el retrovisor, las tasas de interés probablemente volverán a bajar y las tasas reales de crecimiento económico se acelerarán. Las nuevas tecnologías innovadoras, como la inteligencia artificial, podrían contribuir a mejorar aún más la productividad económica y, por tanto, los mercados de renta variable podrían estar en la cúspide de un fuerte ciclo alcista. Este punto de vista dista mucho del consenso en estos momentos, pero como ya hemos escrito anteriormente, vemos interesantes paralelismos entre este ciclo económico y de inflación actual y el de finales de la década de 1940, caracterizado por un patrón de inflación elevada seguido de una inflación más baja y un fuerte repunte del mercado de renta variable. Los episodios de debilidad del mercado a corto plazo, si estamos en lo cierto, serían una oportunidad para comprar.

Nos gustaría agradecerle a Dominion Capital Strategies por escribir este contenido y compartirlo con nosotros.

Fuentes: Bloomberg, Yahoo Finance, Marketwatch, MSCI.

Copyright © 2023 Dominion Capital Strategies, Todos los derechos reservados.

Disclaimer: Las opiniones expresadas en este artículo son las del autor a la fecha de publicación y no necesariamente las de Dominion Capital Strategies Limited o sus empresas relacionadas. El contenido de este artículo no pretende ser un consejo de inversión y no se actualizará después de su publicación. Las imágenes, videos, citas de literatura y cualquier material que pueda estar sujeto a derechos de autor se reproducen en su totalidad o en parte en este artículo sobre la base del uso justo aplicado a los informes de noticias y comentarios periodísticos sobre eventos.