Lunes 13 de Marzo del 2023

Escucha este resumen de los mercados reproduciendo el siguiente audio…

La inflación más alta en 40 años…

Después de décadas de inflación baja y estable, y de unas tasas de interés cada vez más bajas, en 2021 se inició una importante subida de los precios en todo el mundo. En junio del año pasado, las tasas de inflación alcanzaron en Estados Unidos los niveles más altos de los últimos cuarenta años.

La respuesta habitual de los bancos centrales a los elevados niveles de inflación es subir las tasas de interés. El aumento de las tasas de interés (y, en consecuencia, del costo de la deuda) actúa como un freno sobre la economía y, por tanto, debería enfriar la inflación.

Unas tasas de interés más altas hacen que el capital y la liquidez en la economía, en igualdad de condiciones, sean más escasas a través de un mayor costo de la deuda y de la financiación del capital (tasas más altas). Este endurecimiento de las condiciones financieras encarece la financiación de las inversiones de capital, el gasto de los consumidores, etc. El resultado final es una ralentización de la economía que ayuda a controlar la inflación a través de una menor demanda de bienes y servicios. Al disminuir la demanda agregada, baja la inflación y entramos en la fase del ciclo económico en la que los bancos centrales pueden empezar a hablar de recortar las tasas de interés.

Así es como se supone que funciona, al menos en teoría…

Pues bien… parece que hace ya tiempo que las tasas de interés empezaron a subir en la mayoría de los países. Esto nos lleva a preguntarnos como inversores: ¿se han endurecido ya las condiciones financieras lo suficiente como para reducir la demanda y la inflación? En otras palabras: ¿hemos llegado ya a ese punto?

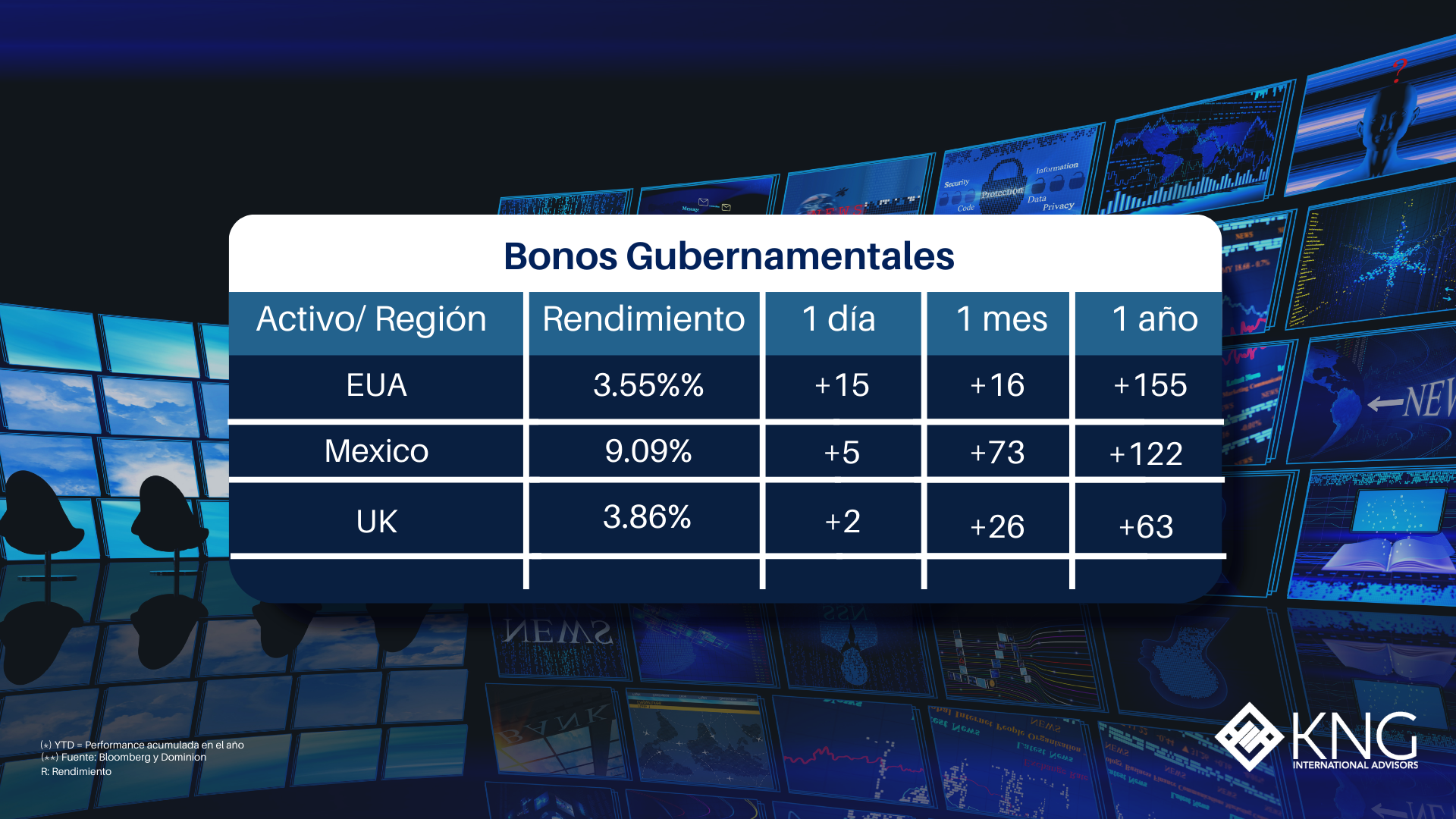

Algunos datos económicos importantes apuntan en la dirección correcta para una caída de la demanda agregada. La curva de rendimientos de los bonos del Tesoro estadounidense está tan invertida como lo ha estado desde 2007.

¿Qué significa esto?

Dejaremos la explicación de la curva de rendimiento para otro episodio, pero la mejor manera de pensar en la “inversión de la curva de rendimiento” es que, como indicador adelantado de la economía, tiene un alto porcentaje de aciertos cuando se trata de predecir desaceleraciones económicas. Y actualmente está en rojo por una ralentización de la demanda.

He aquí otro dato económico. El crecimiento de la masa monetaria M2 en EE.UU. es ahora negativo. Una vez más, dejaremos la explicación detallada para otro episodio de esta métrica, pero baste decir que cuando esta medida de liquidez en la economía estadounidense se vuelve negativa, históricamente ha sido una indicación de que la demanda económica se ralentizará en el futuro.

Pero… y este es un gran pero. Hay pruebas en otros mercados de que las condiciones financieras aún no son lo suficientemente restrictivas como para reducir la demanda y la inflación de forma sostenible. Varios índices de condiciones financieras ampliamente seguidos parecen indicar que seguimos en territorio “laxo”. Estos índices miden una serie de datos para tratar de mostrar el grado de restricción o relajación de las condiciones financieras usuales en la economía en general. Si las subidas de las tasas de interés de los últimos 12 meses repercutieran plenamente en la economía, cabría esperar que estos índices se movieran claramente hacia unas condiciones más “restrictivas”.

Además, hay otros indicadores importantes en los mercados que apoyan aún más la opinión de que las condiciones siguen siendo “laxas” y no se han endurecido tanto todavía. En el pasado, las manías especulativas en los precios de los activos solían coincidir con unas condiciones monetarias y financieras muy laxas, que solo terminaban cuando las condiciones financieras se endurecían. Cuando observamos las burbujas especulativas más recientes, en algunas áreas del mercado bursátil y de las criptomonedas, vemos que los precios han subido en lo que va de año. ¡Y han subido mucho! Bitcoin ha subido un +31% y las acciones de Tesla un +68% en lo que va de 2023 (poco más de dos meses). Eso no nos suena a un endurecimiento importante de las condiciones financieras.

Hay otras señales de un endurecimiento importante que se debería esperar ver en esa fase del ciclo económico. Por ejemplo, que las empresas con altos niveles de deuda se declaren en quiebra. Hay una notable escasez de noticias de este tipo.

Por lo tanto, la respuesta a la pregunta del título de este episodio es un rotundo “no”. Las condiciones financieras de la economía aún no son lo suficientemente estrictas como para poder afirmar con confianza que la demanda está disminuyendo y reduciendo la inflación.

Los recientes datos de inflación en España, Australia y EE.UU. corroboran esta opinión.

De hecho, las condiciones financieras actuales siguen siendo laxas. Se necesita tiempo para que la subida de tasas se traduzca en unas condiciones financieras más restrictivas. Sin embargo, llegará: la Federal Reserve de EE.UU. nos dice que se producirá un endurecimiento importante.

Ya le oímos hacerse la siguiente pregunta: ¿cómo sabremos cuándo?

Habrá que estar atentos a algunas pistas importantes. Los precios del bitcoin y otras criptomonedas son un buen punto de partida. Mientras esos precios sigan subiendo o se mantengan estables, seguiremos en territorio “suelto”. Esté atento a una caída drástica de esos precios como indicador de que, por fin, nos estamos acercando al final del endurecimiento de las condiciones financieras y, por tanto, al final de una inflación y unas tasas más altas.

Nos gustaría agradecerle a Dominion Capital Strategies por escribir este contenido y compartirlo con nosotros.

Fuentes: Bloomberg, Yahoo Finance, Marketwatch, MSCI.

Copyright © 2023 Dominion Capital Strategies, Todos los derechos reservados.

Disclaimer: Las opiniones expresadas en este artículo son las del autor a la fecha de publicación y no necesariamente las de Dominion Capital Strategies Limited o sus empresas relacionadas. El contenido de este artículo no pretende ser un consejo de inversión y no se actualizará después de su publicación. Las imágenes, videos, citas de literatura y cualquier material que pueda estar sujeto a derechos de autor se reproducen en su totalidad o en parte en este artículo sobre la base del uso justo aplicado a los informes de noticias y comentarios periodísticos sobre eventos.